前几天不是写了机构定制基金嘛,

发现一件有点狗血的事~

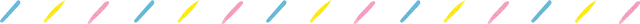

某只机构定制债基,只有2位持有人,基金公司拿了1000万份,某家机构拿了79.9亿份,合计80亿份。

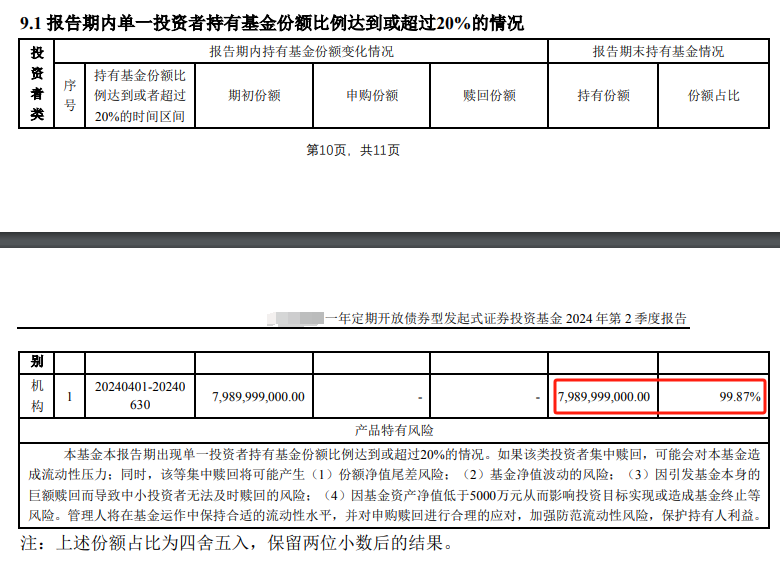

然后在7月8日这天,单天大涨4%。

不用猜,发生了大额赎回。

考虑到基金公司和机构持仓份额之悬殊,是谁在大额赎回也一目了然。

我们做个极端假设,机构的钱全走了,基金公司的钱还在里面,那基金公司赚多少呢?

按净值“1”计算,

1000万 * 4% = 400万

如果真是这样,这400万,本来是机构的利润,就会“合法”转移到基金公司手里。

碰到大额赎回,一般来说基金公司正确的做法是什么呢?

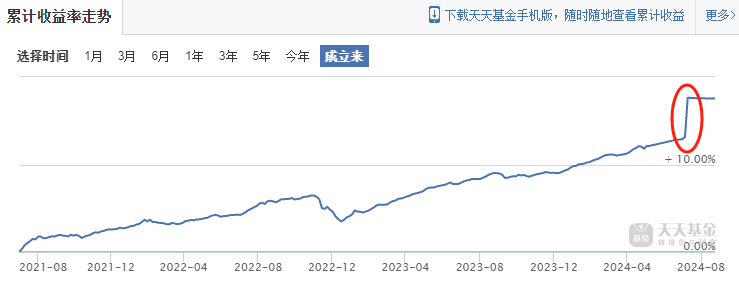

前几天广发基金示范了下,

旗下的某只债基被大额赎回,为了持有人利益不受影响,将净值精度从“小数点后4位”延长到了“小数点后8位”。

这才是正确的做法~

01

先解释清楚这件事,

为什么大额赎回会造成净值暴涨?

原理也很好理解,

基金净值 = 基金规模 / 基金份额

基金规模是确定的,看看基金账户有多少钱就可以了,精确到分。

基金份额也是确定的,精确到小数点后2位数。

然后有意思的点来了,

两个数相除,小数点后面的位数可能是无限的。比如, 1 / 3 = 0.333333333333.....

为了便于计算,基金净值一般保留到小数点后4位,第五位四舍五入。

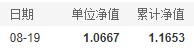

比如,1.06674999,四舍五入,保留4位小数后是“1.0667”。

1.06665000,四舍五入,保留4位小数后也是“1.0677”。

假设有这么一只基金,不做任何投资,基金账户里全是现金。

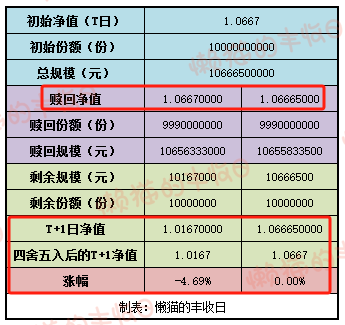

总规模是10667499900,份额是100亿份,基金的真实净值是“1.06674999”,保留小数点后4位,四舍五入后净值是“1.0667”。

按“1.06674999”的真实净值赎回99.9亿份,是赎回了10656832400元,基金资产还剩余10667499.9元。

剩余份额是0.1亿份,赎回后的真实净值是“1.06674999”,保留小数点后4位,四舍五入后净值还是“1.0667”,和初始净值没变化,很公平。

但如果按公布的净值“1.0667”赎回99.9亿份,那赎回了10656333000元,基金资产还剩余11166900元。

剩余份额是0.1亿份,保留小数点后4位,四舍五入,赎回后的净值变成“1.1167”。

1.1167 / 1.0667 -1 =4.69%

基金经理什么投资也没做,只是因为净值精度精度不够高,大额的赎回后,基金净值就单日暴涨4.69%。

留下的份额赚到了,但这钱其实是属于“大额赎回份额”的,相当于“大额赎回份额”补贴了“留下的份额”。

02

话说回来,

大额赎回一定会造成净值的单日暴涨吗?

不一定的。

刚才是四舍,现在五入。

基金假设变成了这样:

1)还是不做任何投资,基金账户里全是现金。

2)份额还是100亿份,但总规模变成了10666500000,基金的真实净值是“1.06665000”,四舍五入,保留4位小数点后,净值依然是“1.0667”。

按“1.06665000”的真实净值赎回,不会有啥变化,赎回后的真实净值依然是“1.06665000”,保留4位小数,四舍五入后是“1.0667”。

但如果按公布的“1.0667”赎回99.9亿份,赎回后基金的真实净值会变成“1.01670000”,保留4位小数,四舍五入后是“1.0167”。

1.0167 / 1.0667 - 1 = -4.69%

也是什么都没做,只因为净值精度不够,大额赎回后,基金净值单日暴跌4.69%。

本质是“大额赎回份额”从基金账户里多拿钱了,“留下的份额”补贴了“大额赎回份额”。

03

1.06674999 ≈ 1.06665000 ≈ 1.0667

对于“1.06674999”来说,是四舍,把小数点第5位后的数字舍去了,数字虽小,但乘以几十、上百亿份基金份额也是一笔不少的钱。“大额赎回份额”从基金账户里少拿了这笔钱,被“留下的份额”赚到了,造成基金净值单日暴涨。

对于“1.06665000”来说,是五入,把小数点第5位的数字往前进了一位,“大额赎回份额”从基金账户里多拿钱了,“留下的份额”遭受损失,基金净值会在下一个交易日暴跌。

所以,

碰到大额赎回时,相对公平的做法是增加净值的精度,从“小数点后4位”增加至“后8位”。

不增加的话,基金净值可能暴跌,也可能暴涨,就看是“四舍”还是“五入”了,这也是参与机构定制债基的一个风险点。

04

最后,再说说机构定制基金。

值得买吗?

我筛了下,

这次标准更严格:

1)基金持有人户数不超过10户;

2)机构持有比例100%;

3)基金在2023年之前成立。

一共挑出了144只基金,

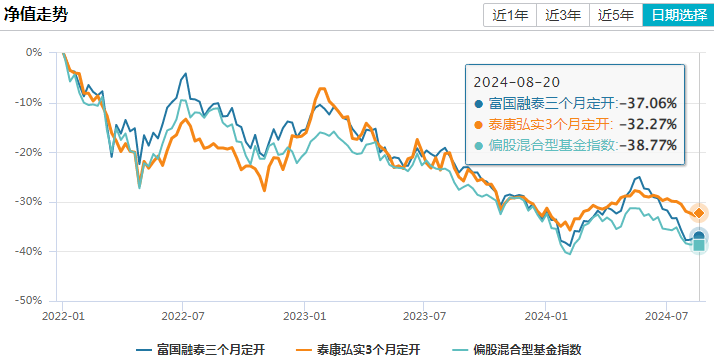

出乎意料,竟然还有2只主动权益基金——富国融泰三个月定开(孙彬)、泰康弘实3个月定开(桂跃强、陈怡、陆建巍)。

看净值走势,和偏股混合型基金指数基本一致。

主动股基,机构定制并没有太大优势。

债基方面,

131只长债基金和一级债基金,2023年以来平均涨了7.51%,收益中位数是7.23%。

作为对比,

2023年以来,长债基金指数平均涨了6.53%,一级债基金指数平均涨了5.46%。

定制债基,整体表现要高于债基平均水平。

为什么收益高呢?

两个原因,

可能是规则,定制债基以“定开债基”为主,带有一定的封闭期,可以上更高的杠杆,封闭期内基金经理也有更大的操作自主权。

也可能是基金经理水平高。

为了求得一个结果,我又去看了名字中带有“定开”的债基表现,

2023年以来,平均涨了6.73%,收益率中位数6.59%,略高于债基平均水平,但离定开债基的平均表现还有一定距离。

那就只能归因于基金经理水平高了。

这也很好理解,机构定制基金嘛,肯定要选水平还可以的基金经理管。

这也说明,看机构占比,在挑债基时是行得通的。

但机构定制债基,可能暴涨,也可能暴跌,尽量选同一基金经理管理,但“机构定制”可能性低的基金~